-

Континентальцентр бухгалтерского сопровождения

- Нам 18 лет!

- СПБ, Загородный пр. д.12 оф 63

- Получить консультацию

- info@buhuslugispb.com

- (812) 315 84 75

- (812) 702 75 85

Ведение раздельного учета НДС с 2019 года

В 2019 году обязательство вести раздельный учет распространяется на предприятия, осуществляющие свою деятельность за счет проведения облагающихся НДС и льготных операций. Рекомендации специалиста полезны для организаций, оплачивающих НДС на УСН в нынешнем году и совмещающим уплату ЕНВД с общим режимом.

Ведение раздельного учета в 2019 году

Согласно п.4 ст. 170 НК РФ предприятие должно выделить в учетной политике пункт для представления методики ведения раздельного учета. В ходе совершения контроля инспекторы могут затребовать ее предъявление. Нарушение требования влечет за собой снятие вычета. Оспорить решение допускается через арбитраж, но не исключено, что суд отклонит требование.

Раздельный учет НДС по способам учета представляет собой способ вычитания из «входного» налога суммы, относящейся к облагаемым операциям. Организация имеет возможность полученную величину приравнять к вычету, а оставшееся значение потребуется включить в стоимость приобретенных товаров или расходы. В этих целях осуществляется распределения суммы налога, прибыли, расходов и товаров.

Налогоплательщикам потребуется открытие субсчетов к следующим счетам: 19, 41, 90, 91 и т.д. К тому же, ведение учета нуждается в максимального распределения по видам деятельности. На субсчете, к которому относятся товары, закупленные организацией для оптовой и розничной торговли учитывается налог на прибыль по общехозяйственным расходам и основным средствам. Условие имеет место, если они задействованы при налогооблагаемых и льготных операциях. Изначально товары могут не иметь четкого назначения.

Учет по общехозяйственным расходам

Распределение НДС в ходе учета отличается от стандартных процедур, если не представляется возможным отнесение расходов к налогооблагаемым или льготным операциям. По ним следует увеличивать»входной» налог на субсчете 3 к счету 19 на протяжении квартала. Доля выручки от рассматриваемых товаров должна быть определена на его последнее число. Для расчета потребуется разделить величину выручки, полученную от реализации налогооблагаемых товаров на величину выручки от всех товаров, а затем полученное значение умножить на 100%.

Важно! Расчеты нужно проводить, используя величину выручки без налога на добавленную стоимость. Это обеспечивает точное сопоставление показателей по операциям разных категорий.

Выручку по облагаемым операциям необходимо брать не полностью. При формировании величины не учитывается налог на добавленную стоимость. В результате допускается сопоставление разных значений по льготным операциям.

Распределение»входного» налога нуждается в расчете пропорции, при которой определяется доля операций, не подлежащих налогообложению. В расчетах не следует использовать размер прибыли, которую по всем параметрам нельзя отнести к выручке. К таковой относиться прибыль, полученная в качестве вознаграждения держателям ценных бумаг и владельцам депозитного счета. Перед расчетом «входного» налога плательщикам следует рассчитать сумму, допустимую для вычета. Для точного расчета величина «входного» налога умножается на долю выручки, полученной от реализации налогооблагаемых товаров.

Далее считается налог, относящийся к расходам. Для этого из суммы «входного» налога вычитается НДС к вычету по расходам, относящиеся к одной категории.

В бухгалтерской справке можно привести данные, рассчитанные по представленному образцу.

Учет по основным средствам

Способы ведения учета этой категории требуют внимательного рассмотрения. В зависимости от него определяется размер осуществляемой амортизации и размер налога на имущество. В рассматриваемой ситуации первоначальную стоимость нужно прировнять к цене приобретения товаров, не учитывая налог на добавленную стоимость.

Выполняя расчеты по окончанию квартала, требуется определить размер налога, принимающегося к вычету. Затем выполняется корректировка первоначальной стоимости путем ее повышения на часть налога.

Если пришлось затрачивать более 5% на льготные процедуры предприятие имеет возможность полностью заявить к вычету НДС по соответствующим покупкам.

Если фирма приобрела имущество в начале квартала, то размер амортизации будет уменьшен во втором месяце. При этом увеличивается размер налога на прибыль.

Учет по недвижимости

В отношении недвижимости используется особая методика ведения раздельного учета. Предприятию разрешено принимать «входной» налог к вычету сразу, несмотря на то, что приобретенное имущество не планируют эксплуатировать или оно направлено на обеспечение деятельности, не облагаемой налогом. Недвижимость будет самостоятельно амортизирована, если она была введена в эксплуатацию более 15 лет назад.

Учет по необлагаемым налогом товарах

Важно рассмотреть особенности учета товаров, которые были закуплены для проведения облагаемых и необлагаемых операций. Рекомендовано отражать информацию в зависимости от предполагаемого назначения имущества, если на момент его приобретения метод применения доподлинно неизвестен.

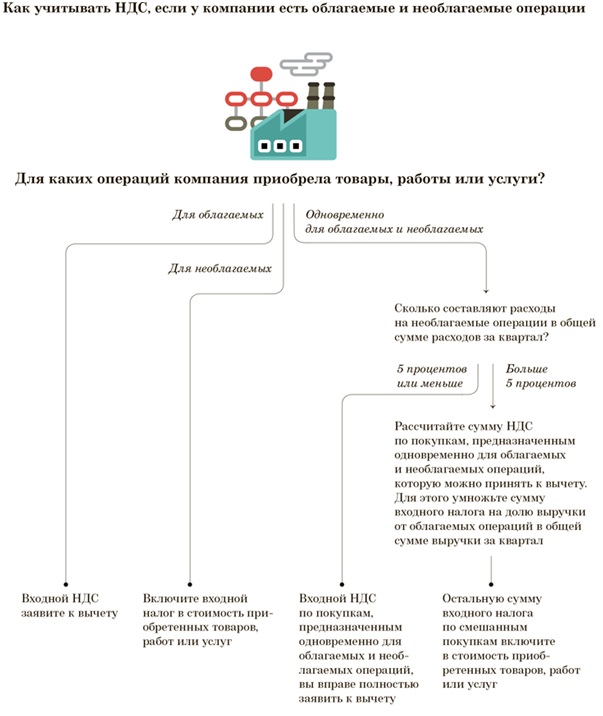

Правило «пяти процентов» при ведении учета

Предприятие имеет право в полной мере заявлять к вычету НДС по покупкам, назначение которых указывает на принадлежность к облагаемым и необлагаемым операциям в течение кварта. При этом необходимо соблюдать условие, что расходы на необлагаемые операции не более 5%. На законодательном уровне это требование было введено с начала 2018 года.

Существуют случаи, в которых организацию имеют право отказать от ведения раздельного учета. Предпринимателям следует подробно ознакомиться с этой информацией и придерживаться рекомендаций квалифицированных бухгалтеров.

Допускается принимать НДС по смешанным покупкам частично, если затраты предприятия на необлагаемые операции не достигли объема в 5%. При это соблюдается правило: часть суммы налога должна быть пропорциональной доле дохода, полученного в результате проведения облагаемых операций в общей сумме прибыли за квартал. Представленная норма не подвергалась изменениям при внесении правок в законодательство.

НДС по покупкам, предназначенным для льготных процедур, необходимо включать в стоимость покупок. Представленное условие прописано в п. 4 ст. 170 НК. Важно знать, что перечисленные значения не допускается заявлять к вычету.

В ходе проведения расчета затрат на не облагаемые операции следует брать во внимание прямые и косвенные расходы. Этого требуют налоговые органы и при проверке их представители обратят на это внимание.

Предприятие, воспользовавшееся правилом «пяти процентов», не освобождается от соблюдения требования по ведению раздельного налогового учета в области затрат и доходов. В противном случае при проверке организация не сможет предоставить подтверждения права на вычет налога.

Исходя из представленной информации, можно прийти к выводу, что единственным способом не вести раздельный учет является полный отказ от льгот. Допустимо ли это в отношении конкретной операции можно узнать, ознакомившись со сведения п.3 ст. 149 НК РФ.

Следующая новость